BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+0.86%

ETH/HKD+0.86% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD+1.76%

ADA/HKD+1.76% SOL/HKD+4.48%

SOL/HKD+4.48% XRP/HKD+1.12%

XRP/HKD+1.12%當前加密貨幣穩定幣的各個生態需要合作,以增加彼此的流動性,以實現共同成長,而不是一味采用競爭手段。近期迎來快速增長的USDC受利于其更為透明的資金儲備池,????5月崩盤的算法穩定幣項目Terra,穩定幣資金儲備多樣化的必要性。

回顧穩定幣市場當前現況、對算法穩定幣的理解,以及USDC為何能夠異軍突起等原因。

算法穩定幣Terra的崩盤

TerraUST這樣復雜的算法穩定幣,完全依賴市場條件來維持與美元的掛鉤。這與調整抵押品結構來維持掛鉤的傳統超額抵押穩定幣相比,缺乏對極端行情的抵抗能力。顯然,「純粹的算法穩定幣」是行不通的。

Terra在后期也意識到了這個問題,Terra需要不同形式的資產作為抵押品,尤其是購買BTC作為價值儲備。但Terra在五月底賣光價值35億美元的BTC后,依舊沒能挽回死亡螺旋的局面。

安全團隊:某未開源合約遭攻擊,損失金額達84.5萬美元:8月3日消息,據Beosin監測,某未開源合約遭攻擊,損失金額達84.5萬美元。該合約在閃電貸合約中做出資產授權,導致資金被黑客轉移。[2023/8/3 16:16:37]

去中心化的鏈上穩定幣,抵押品依舊是必要的。雖然不需要像Maker那樣的過度抵押,但它需要多樣化的抵押品。在最后,Terra也意識到了他們的模式并不會成功,所以他們也購買了許多其他加密貨幣作為價值儲備。

USDC的異軍突起

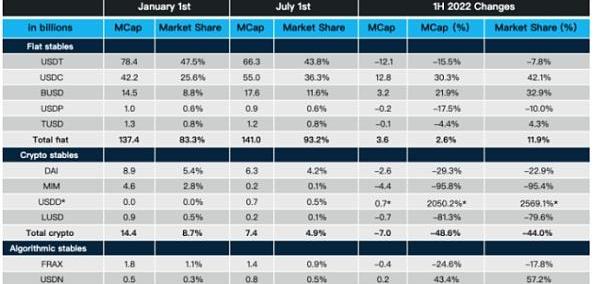

目前,按照市值排名,前三大穩定幣分別是Tether、USDC和BinanceUSD,去中心化穩定幣DAI和FRAX分別占據第四、五名。

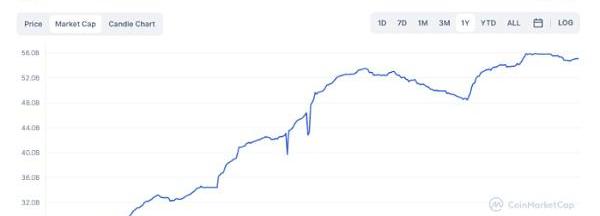

而USDC在上述穩定幣中增速最快,根據數據,過去的一年中,USDC的市值從271億增長到551億,與USDT的市值相差無幾。

Argo Blockchain 12月開采147個比特幣:金色財經報道,加密礦企Argo Blockchain宣布12月運營更新數據,在12月份,Argo開采了147個比特幣,而2022年11月為198個BTC。截至2022年12月31日,公司持有141個比特幣,其中116個為比特幣等價物。公司的總哈希率容量繼續為2.5EH/s。Argo12月的比特幣和比特幣等價采礦利潤率為48%。[2023/1/11 11:06:37]

USDC是一個「低風險且低創新」的項目,它的成功是因為擁有更加透明的資金儲備池,該優勢使其成為穩定幣生態中最值得信賴的合作伙伴。FRAX使用USDC作為其穩定幣的部分抵押品,而DAI作為MakerProtocol發起的去中心化穩定幣,資金儲備中有一半以上都是USDC。

前ConsenSys亞太區高管擔任dYdX CEO:10月10日消息,dYdX基金會宣布,已任命前ConsenSys亞太區高管Charles d'Haussy為dYdX首席執行官。Charles d'Haussy將負責dYdX協議、社區和dYdX DAO的發展以及戰略合作伙伴關系的建立。[2022/10/10 10:29:49]

穩定幣的大規模采用潛力

雖然用戶可能不認為穩定幣很重要,畢竟大概永遠都在1美元左右,但穩定幣在高波動的加密領域如同安全港,在加密從業者當中,也被視為是主流采用的殺手級應用之一。

將穩定幣分類為三種:

1.法幣儲備:由美元計價的儲備金制度1:1支持。

去中心化利率市場Strips Finance宣布將推出永續交易所“Rabbit X”:9月28日消息,去中心化利率市場 Strips Finance 宣布即將推出新的基于 Starknet 的 V2 永續交易所“Rabbit X”。據悉,Rabbit X 是一個完整的加密永續合約套件,允許用戶交易BTC、ETH等各種資產。Rabbit X每秒可處理超過1,000個訂單,杠桿高達20倍,并提供24/7客戶服務,在優先考慮安全性的同時,兼顧速度、可擴展性和用戶體驗。[2022/9/28 22:36:25]

2.加密儲備:由加密貨幣作為儲備金所支持。

3.算法穩定幣:也稱非抵押型穩定幣,通常藉由市場激勵機制來維持掛勾。

穩定幣生態應合作發展

穩定幣項目需要采取更多方式的合作來增加彼此的流動性來擴張市場,而一味的競爭反而會導致兩敗俱傷的局面。

假如FRAX和DAI等將USDC作為抵押品的項目持續發展,他們可能會需要更多的USDC,這將形成形成雙贏的局面。但假如這些項目不再使用USDC作為抵押品,雙方的資金流動性都會受到影響。

這不是一個正面的假設,但假如Maker終止與USDC的合作,這對USDC背后的公司Circle來說是非常不利的,因為他們正從這些USDC中獲得收益。

因此,只要穩定幣持續通過共享流動性和抵押品的舉措,穩定幣的流動性就能成比例的正向增長。而當穩定幣的流動性持續增長,穩定幣之間也就不會存在真正意義上的競爭關系,而轉化為息息相關的合作關系。

預測USDC超越USDT

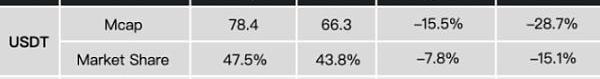

自Tether推出USDT以來,先發優勢顯著,但在去年11月市占率跌破五成后,Tether一直未能扭轉頹勢:

市值由784億美元降至663億美元。

總供應降低15.5%,相當于年化-28.7%。

相較下USDC則是在今年蓬勃發展:

市值由422億美元增至550億美元。

年化增長率70.4%。

USDC市占率由25.8%增至36.3%。

假設透過上圖中的年化增長率70.4%(USDC)和-28.7%(USDT)來進行預測,則能得出下圖中的黃金交叉位置。

透過年化增長率來推測,USDC將在10/10以613億的市值取代Tether的主導地位,雖然存在大量不確定性,但仍是個值得注記的有趣數據。

結語:

歐洲的MiCA??(MarketsinCryptoAssets,加密資產市場)法案、美國《穩定法案》等,本質上都是把穩定幣納入一個不太適合的銀行監管框架中。

這可能會大幅削弱穩定幣發行商的盈利能力,進而使算穩崛起;此外也能看出更符合監管要求的USDC正脫穎而出,而算法穩定幣不斷地實驗、迭代,有朝一日也可能將會有更趨于穩定的模型誕生。

來源:金色財經

幣上丞:強光之下沒有云朵,是太陽你始終遮擋不住。帶著幣友們仗劍天涯,走得更長遠,也不負曾經的相遇與信任15年從業經驗,每日18小時看盤,是時間堆積后的沉淀我想與莊共舞征服世界,卻不過是為了讓你給.

1900/1/1 0:00:00在新冠疫情常態化、病長期共存的大環境下,COVID-19似乎已經成為了人類生活的一部分。數字化、虛擬化的線上形式正在跨越時空的阻礙,幫助我們以一種新的方式去完成現實中有所限制的活動,即使是現實.

1900/1/1 0:00:00游戲和NFT有一個相似的邏輯:由于項目基數太大,單個項目的贏面都很小;而一旦成為爆款,潛在收益巨大.

1900/1/1 0:00:007.29以太坊日內行情解析 ETH日線級別,昨日日線再次收出陽線,但實體部分空間不大,且為帶有上下影線的紡錘線,顯示短期市場多頭受到-打壓,信心有所減弱;今日開盤后走勢繼續震蕩回落.

1900/1/1 0:00:00“元宇宙”是當下最熱的概念,依托“元宇宙”衍生的數字藏品在國內不斷涌現出熱潮與活力。為順應這一數字消費趨勢,中國云臻焱數字藏品平臺即將上線試運行,開啟“元宇宙”初體驗.

1900/1/1 0:00:00作為目前業內頭部的DEX平臺,Uniswap在市場流量和用戶層面占據了壓倒性的優勢,那么這種優勢能否在Uniswap+NFT這一新戰場中產生有效轉化?會不會產生水土不服?以及“UniNFT”能否.

1900/1/1 0:00:00